日経225先物取引

日経225先物取引(にっけい225さきものとりひき、英: Nikkei 225 Futures)とは、日経平均株価を原資産とする株価指数先物取引であり、大阪取引所等に上場されている。TOPIX先物取引、日経225オプション取引と並んで、日本を代表する株価指数を原資産とするデリバティブ取引である。日経平均先物取引(にっけいへいきんさきものとりひき)、もしくは単に日経225先物、日経平均先物ともいう。

概要

編集あらかじめ定められた期日(満期日)に特定の資産(原資産。ここでは日経平均株価。)を、あらかじめ決められた価格で売買する契約である。原資産が日経平均株価(株価指数)という実体のないものであるため、決済はすべて差金決済となる。

先物の「買い方」(=取引を買いで開始した人)は、満期日の原資産(厳密には「SQ値」、後述)が約定(やくじょう)価格を上回れば利益を得、下回れば損失となる。一方、先物の「売り方」(=取引を売りで開始した人)は、逆に、満期日の原資産が約定価格を下回れば利益を得、上回れば損失となる。また、満期日まで待たなくとも相場の変動に応じて反対売買(買い方の場合は転売、売り方の場合は買戻し)すれば、いつでも損益を確定することができる。

歴史

編集※いずれも旧大阪証券取引所→現大阪取引所

- 1986年9月3日 - シンガポール国際金融取引所にて日経225先物の取引開始。

- 1987年6月9日 - 大阪証券取引所にて株先50の取引開始(株価指数先物としては国内初、戦時中までは、現物株の長期清算取引「現行制度でいう先物取引」も取引されていた)。 ※1992年に休止。

- 1988年9月3日 - 大阪証券取引所にて日経225先物の取引開始。

- (参考)1989年6月12日 - 大阪証券取引所にて日経225オプションの取引開始。

- 1990年9月25日 - シカゴ・マーカンタイル取引所にて米ドル建ての日経225先物の取引開始。

- 2004年2月23日 - シカゴ・マーカンタイル取引所にて円建ての日経225先物の取引開始。

- 2006年7月18日 - 大阪証券取引所にて日経225miniの取引開始。

- 2007年9月18日 - 夕場(イブニング・セッション)の取引開始し、16:30 - 19:00の取引が可能となった。

- 2008年10月14日 - 夕場の取引終了時刻が、19:00から20:00までの取引が可能となった。

- 2010年7月21日 - 夕場の取引終了時刻が、20:00から23:30までの取引が可能となった。

- 2011年2月14日 - 新デリバティブ売買システム(J-GATE)導入。それに伴い、取引ルールが以下のように変更される。

- 昼休みの間もフルに取引され、日中取引9:00~15:15、夕場取引16:00~23:30の取引に変更。

- 15:10 - 15:15 と 23:25 - 23:30は、プレ・クロージングの板合わせ取引時間となり、約定は、取引終了時間に1本値で価格が決定される。

- 日経225miniの限月が、1か月毎になりオプション取引のヘッジ手段としては利便性が向上する。

- 取引ルール及び、システムの大幅変更しすぎた為、複数の証券会社でシステム障害を起こす。

- 2011年7月19日 - 夜間立会(ナイト・セッション)の取引開始。03:00までの取引が可能となった(02:55 - 03:00は、プレ・クロージングの板合わせ取引で、約定は03:00の1本値)。

- 2013年7月16日 - 大阪証券取引所から日本証券クリアリング機構(JSCC)に清算機能を移す。

- 2014年3月24日 - 大阪証券取引所は社名を大阪取引所に変更。

上場取引所

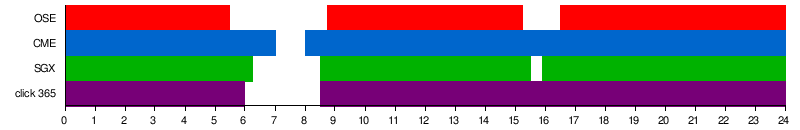

編集- 大阪取引所(大証)

- 日本標準時の 8:45 - 15:15 と 16:30 - 翌日5:30に取引される。取引量は一日20万枚程度(2017年現在、ラージとミニの合計)[1]で、流動性は高い。ラージとミニが上場されており、取引単位はラージが呼値の刻みが10円、指数の1000倍、ミニが呼値の刻みが5円、指数の100倍。

- シカゴ・マーカンタイル取引所(CME)

- 東部標準時の 18:00 - 翌日17:00(日本標準時 8:00 - 翌日7:00、ただし米国のサマータイム実施期間東部夏時間は1時間前倒し)に取引される[2]。大阪取引所の寄付はこのCMEの清算値(1日の取引終了時の未決済玉「建玉」についてのクリアリングハウスと清算参加者との差金の受渡「精算」のための基準値段。帳入値段。)に近い値になることが多い。円建て(NIY)とドル建て(NKD)が上場されている。円建ては、呼値の刻みが5円、取引単位は指数の500倍で大証のラージの半分。流動性は大阪取引所の次に比較的高い。

- シンガポール証券取引所(SGX)

- 1986年9月3日より日経225先物を扱っている。シンガポール標準時の 7:30 - 14:30(日本標準時 8:30 - 15:30)と 14:55 - 翌日5:15(日本標準時 15:55 - 翌日6:15)に取引されている[3]。呼値の刻みが5円、取引単位は指数の500倍で大証のラージの半分である。夕場取引は大阪取引所よりも早く導入された。大阪取引所のナイト・セッション導入などにより、近年流動性は低下基調である。

先物と類似した物として、東京金融取引所のくりっく株365で、日経平均の市場CFDが扱われている。大阪取引所のラージは3ヶ月ごとに最終決済期限が来るが、くりっく株365は1年ごとである[4]。取引時間は日本標準時 8:30 - 翌日6:00(米国のサマータイム実施期間は翌日5:00)[5]。呼値の刻みが1円(2021年1月の売り気配値と買い気配値のスプレッドは平均9.6円[6])、取引単位は指数の100倍で大阪取引所のミニと同じ[7]。先物は無リスク金利と配当込みの価格であるが、くりっく株365は取引所が金利相当額と配当相当額を決め、支払いもしくは受け取る。

大阪取引所

編集立会時間

編集日中取引

編集- 1987年 6月 9日 : 9:00 - 11:00(前場) 12:30 - 15:10(後場)

- 2011年 2月14日 : 9:00 - 15:15(J-GATEシステム導入で昼休みも通しの取引が可能になり、日中取引に名称変更) 先物を現物株式のヘッジとして利用するための便宜から、株式市場終了後15分間だけ先物の取引が継続するようになっている。

- 2016年7月19日 : 8:45 - 15:15

夜間立会(ナイト・セッション)

編集夜間 : 16:30 - 05:30。05:25からはプレ・クロージングで板寄せ後05:30終了。

- 2007年 9月18日 : 16:30 - 19:00。夕場立会〈イブニング・セッション〉として、終了時間を19:00から延長。

- 2008年10月14日 : 16:30 - 20:00

- 2010年 7月20日 : 16:30 - 23:30

- 2011年 7月19日 : 16:30 - 03:00。夜間立会〈ナイト・セッション〉に改称。

- 2016年 7月19日 : 16:30 - 05:30。システム大幅変更の為、2016年7月15日取引のナイトセッションは中止。

2007年9月18日より導入されていた夕場立会(イブニング・セッション)の取引時間の大幅延長を踏まえ、2011年7月19日より、株価指数先物およびオプションに、夜間立会(ナイト・セッション)が導入された。

夜間取引は、2009年末より、大納会、大発会の日においても行われる。それまでは、午前中取引のみだった。

取引日

編集前営業日の16:30(ナイト・セッション開始)から営業日当日の日中取引が終了し、清算処理が終了するまで(概ね16:00前後)が一取引日。営業日当日のナイト・セッションは、取引日では翌日扱いとなることに注意。

ナイト・セッション取引の取引日は、当日扱いではなく、翌営業日扱いとなる。日中取引終了の時点で従来通り清算処理が行われ、営業日が変わってナイト・セッションに入ることになるので、取引日ベースでの一日の流れは、

- 前営業日のナイト・セッション → 当営業日の日中取引 → 清算

となる。

各限月の最終の取引は、SQ日の前営業日の日中取引となる。ただし、新たな限月の取引開始は、(SQ日前日のナイト・セッションからではなく)新規設定となるSQ日の日中取引からとなる。

取引単位

編集日経225オプション取引と同じく指数の1,000倍単位。この最小取引単位を「1枚」という。日経225mini先物取引では100倍単位となる。

株価指数が10,000円の場合、1枚は指数の1,000倍の1,000万円分に相当する。但し、取引に際して1枚あたりこれだけの現金を用意する必要はなく、後述する証拠金(通常は数十万円)があればよい。

指数の10円の値動きは、現実にはその1,000倍の1万円の値動きとなり、建玉があれば実際にそれだけの含み益・含み損が発生する。

呼値の単位

編集呼値(よびね)の単位は日経225先物(ラージ)は10円で、日経225miniおよび海外市場では5円となっている。大証は2009年12月15日に、2010年6月14日より日経225先物(ラージ)の呼値の単位を10円から5円に変更する案を提案したが、大口投資家が裁定取引の利益減少により流動性の低下につながると反対したため、案は却下された[8]。

証拠金

編集証拠金による差金決済のため、取引するにあたり、最低証拠金×取引枚数以上の金額を証券会社に入金する必要がある。

大阪取引所では、2000年10月30日よりシカゴ・マーカンタイル取引所の開発した SPAN (Standard Portfolio Analysis of Risk)という証拠金計算方法[9]を採用している。SPAN のプライス・スキャンレンジは日本証券クリアリング機構から毎週(相場急変時は毎日)発表される[10]。証券会社では、日本証券クリアリング機構の発表した SPAN に基づき、場合によっては一定の倍率をかけて必要証拠金を増やしている。

日本証券クリアリング機構の SPAN のプライス・スキャンレンジの計算方法は、ボラティリティ・インデックス方式、調整ボラティリティ・インデックス方式、ヒストリカル・シミュレーション方式の3種類があるが、現在は日経225先物に関しては、ボラティリティ・インデックス方式を採用していて、日経平均ボラティリティー・インデックスに基づいて決めている[9]。例えば、終値が 14411.86 で、日経平均ボラティリティー・インデックスが 26.30 の場合は、

で、614.48 を 30 の倍数の 630 に切り上げ、それを1000倍(取引単位の乗数)した630,000円が必要証拠金となる。miniはこれの1/10倍。2.58 は正規分布の危険度1%が2.58σであることに由来。250は1年間の営業日の日数。100は日経平均ボラティリティー・インデックスがパーセント表記のため。最低証拠金で取引した場合、1年以内に資産を失う確率が1%であることを意味している。

含み損が拡大するなどして、値洗い後の必要最低証拠金が口座に入金されている金額を上回ってしまうと、強制決済されたり、追証(おいしょう)という追加の証拠金が必要になる。

なお、オプションと組み合わせてポジションを組んでいる場合は、先物とオプションを合わせたポートフォリオ全体の持つリスクに応じて必要最低証拠金が計算されることが多い。その場合の計算は複雑になる。

ラージを買い1枚、ミニを売り1枚とした場合は、必要証拠金は合算してラージの0.9枚分と計算する[11]のが基本であるが、証券会社によっては異なるルール[12]で計算する場合もある。

建玉

編集成立した注文で、未決済のままで保持しているものを「建玉」(たてぎょく)、あるいは「ポジション」という。

買い建玉(買い玉)をロング(L)、売り建玉(売り玉)をショート(S)と呼ぶことが多い。また、買い建玉を保持することをロング・ポジションを取る、売り建玉を保持することをショート・ポジションを取る、などという。

値幅制限・サーキットブレーカー

編集相場の急変動から投資家を守るという名目で、先物価格自体に値幅制限が設けられている。一日の値幅がこの水準を超えると終日取引停止となり、いわゆる「ストップ高」「ストップ安」の状態になる。日経平均株価の水準により、制限値幅は異なる。 また、値幅制限の半分の変動、かつ理論価格から一定以上の乖離が発生したときにはサーキットブレーカーが発動され、15分間取引が停止される。サーキットブレーカーが実際発動されたのは、アメリカ同時多発テロ直後の2001年9月12日、およびサブプライム問題による世界的金融不安で日経平均株価が暴落した2008年10月10日、及び2008年10月16日、及び過去最大の上昇率を記録した2008年10月14日、および東北地方太平洋沖地震に起因する福島第一原子力発電所事故の影響を受けた2011年3月15日、「アベノミクス」への期待による2013年5月からの過熱気味な急ピッチな上昇の反動などによる2013年5月23日との6営業日である。

限月取引

編集先物には期限がある。3月,6月,9月,12月の第2金曜日が満期日に設定されており、これらを限月(げんげつ)取引という。 各限月は、例えば、3月が満期日の場合は「3月限」(さんがつぎり)などと呼ぶ。

日経225先物取引では、3月、6月、9月及び12月のうち、8年先までの6月と12月の16限月と1年6か月先までの3月と9月の3限月が設定されているため、常に19の限月が並行して取引されている[13]。例えば2018年7月末時点で取引されているのは、以下の19本である。

- 2018年9月限・2018年12月限

- 2019年3月限・2019年6月限・2019年9月限・2019年12月限

- 2020年6月限・2020年12月限

- 2021年6月限・2021年12月限

- 2022年6月限・2022年12月限

- 2023年6月限・2023年12月限

- 2024年6月限・2024年12月限

- 2025年6月限・2025年12月限

- 2026年6月限

この例では、2018年12月の第2金曜日になると2018年12月限の先物は満期日を迎えて取引されなくなり、新たに2026年12月限が上場される。このように、各限月は上場した日から1年6か月から8年存在し、3ヶ月ごとに満期日を迎えたものが取引されなくなって新たな限月のものが上場される。ある時点で市場に存在するのは常に19種類の限月である。

直近の限月が最も取引量が多く、これを期近物(きぢかもの)と呼ぶ。限月により価格は少しずつ異なるのが普通である。

期近物の満期日が到来する前に一旦手仕舞いし、同時に次の限月で同じポジションを組むことを「ロールオーバー」という。ロールオーバーを行えば、事実上、満期日の制限なく長期に渡ってポジションを保持し続けることができる。

SQ

編集満期日には、満期となった日経225先物(および日経225オプション)は、「特別清算指数」(Special Quotation、略してSQ)という値によって決済される。ある限月の先物が市場で取引されるのは、その限月のSQの日の前日までで、それまでに反対売買して清算されなかった玉は、SQの日に自動的に決済される。

SQ値は、日経平均株価構成銘柄のSQの日の寄付値(よりつきね)を元に算出される。取引開始後にすぐに寄らない銘柄は、寄った時点での株価を元に計算する。従って、そのような場合はSQ値は日経平均株価の始値とは異なってくる。

なお、日経225miniでは限月は1か月刻みになっているので、毎月の第2金曜日がSQである。そのため、先物とオプションが同時にSQとなる3・6・9・12月のSQを、特に、「メジャーSQ」と呼ぶことがある。これに対し、3・6・9・12月以外のSQを、「マイナーSQ」、「シリアルSQ」と呼ぶことがある。

日経225mini

編集個人投資家でも気軽に参加できるよう、大阪証券取引所(現大阪取引所)が2006年7月18日からスタートさせた新しい株価指数先物取引。上場は大阪取引所のみ。

日経225先物取引の取引単位を10分の1にし、呼び値を5円にしたもの。この日経225miniを「ミニ」、miniではない本来の日経225先物の方を「ラージ」ということがある。

日経225miniでは、ラージのシリアル限月の月13限月に加えて直近3か月を加えた16限月取引制(マンスリー限月制)であり、ある時点で市場に存在するのは常に16種類の限月となっている。例えば2015年5月末時点で取引されているのは、以下の16本である(太字はminiのみの限月)。

- 2015年6月限・2015年7月限・2015年8月限・2015年9月限・2015年10月限・2015年12月限

- 2016年3月限・2016年6月限・2016年9月限・2016年12月限

- 2017年6月限・2017年12月限

- 2018年6月限・2018年12月限

- 2019年6月限・2019年12月限

取引の実際

編集取引例

編集仮に、先物が18,000円、前述した必要最低証拠金が1枚あたり60万円の場合、口座に100万円を入金して先物を1枚買い建てたとする。この時の証拠金の余力は40万円である。

- (1) その日の取引終了後、先物価格が18,500円となっていれば、(18,500-18,000)×1,000=50万円 の含み益が生じ、証拠金の余力は90万円となる。この場合は、翌日にさらに1枚追加で買い建てることも可能である。

- (2) その日の取引終了後、先物価格が17,500円となっていれば、(17,500-18,000)×1,000=-50万円 となって、50万円の含み損が発生する。この時、証拠金の余力は 40万円-50万円=-10万円 でマイナスとなってしまうため、建玉を保持したまま取引を継続するには、追加の証拠金(追証)を10万円納める必要がある。

このように建玉については、毎日、取引終了後に先物終値と建値との差額を計算し、含み益・含み損の額を更新する。これを「値洗い」という。

(1) の場合、18,500円になった所で反対売買(この場合は返済売り)を行って決済すると50万円の利益が確定し、口座残高は150万円となる(ただし別途売買手数料がかかる)。決済後は建玉がない状態なので、拘束される証拠金は0円である。このように、証拠金とは玉を保持している間に一時的に拘束されるものである。

なお、上記の例では買いの場合を扱ったが、売りの場合は逆に株価指数が上がれば含み損となり、株価指数が下がれば含み益となる。

ヘッジ

編集日経225先物取引のリスクヘッジ(リスク回避)の手段として、日経225オプション取引を利用することができる。先物とは逆のポジションとなるように適切な権利行使価格・限月のオプションを先物と同数買い建てる(ロングの場合はプット買い、ショートの場合はコール買い)ことで、株価指数の暴落(ロングの場合)・暴騰(ショートの場合)による大きな差損発生のリスクを回避することが可能である。ただしこの場合は先物取引が成功した場合でも、得られる利益はオプション価額の変動(この場合は減少)分だけ少なくなる。

ヘッジ目的の場合はオプションを買い建てることが必要で、オプションを「売り建て」た場合はオプション取引によって得られる利益が一定額に限定されてしまうため、株価指数の暴落・暴騰に対するヘッジとはならない。

なお、オプション取引は必ずしもヘッジ目的だけに限られるものではない。

影響

編集原理でいえば日経225組入現物株式と日経225先物は相互連動の関係に立つ。そのため、双方の乖離率が高ければ何らかの形で修正する動きを持つのは当然である。この性質を利用した取引を以下に示す。

大口機関投資家の場合は、日経225組入現物株式の大量売買(日経平均を変動させるほどの売買)の直前に、必ずと言って良いほど事前に日経平均先物を売買することで短期利益も取りに行く。現物株式の短期筋は、大口機関投資家の行動原理を理解したうえで、先物の動きを見ながら注文を出すことも多い。これら投資行動が合わせあって、先物価格の変動が実際の株価指数(日経平均株価)に与える影響が決して少なくない。

また、先物は比較的少ない金額で大量の注文を出して約定させることができるため、大口の機関投資家であれば先物価格を瞬時に数十円程度動かすことは容易である。このことを利用し、現物株を大量に買ったのち先物価格をつり上げて現物株の値上がりを誘う、また現物株をカラ売ったのち先物を売り崩すなど意図的な先物価格の操作は珍しくなく、それに従う形で日経平均株価がほぼ同じ動きを見せることがある。

株式ニュースなどで「先物主導で買われ(売られ)…」というのはこれら一連の取引による現象を表したものである。

関連項目

編集脚注

編集出典

編集- ^ 主要商品の一日平均売買代金・取引高等の推移 | 日本取引所グループ

- ^ Trading Hours: Futures & Options - CME

- ^ Trading - Singapore Exchange (SGX)

- ^ リセットについて|「くりっく株365」の仕組み|くりっく株365とは?|くりっく株365公式ホームページ

- ^ 取引時間|取引概要|くりっく株365とは?|くりっく株365公式ホームページ

- ^ 日経225証拠金取引 NYダウ証拠金取引 スプレッド実績を公開|注目コンテンツ|くりっく株365公式ホームページ

- ^ 取扱商品|取引概要|くりっく株365とは?|くりっく株365公式ホームページ

- ^ 株価指数先物・オプション取引に係る取引時間の延長等について(案) | 日本取引所グループ

- ^ a b SPAN®とは | 株式会社日本証券クリアリング機構

- ^ 株式会社日本証券クリアリング機構

- ^ 手数料/証拠金 | 株価指数先物取引 | 楽天証券

- ^ 両建取引拘束金について(先物・オプション取引)|先物・オプション取引|商品・サービス|株のことならネット証券会社【auカブコム】

- ^ 日経225先物 | 日本取引所グループ

外部リンク

編集- 日経225先物 - 日本取引所グループ

- 日経225mini - 日本取引所グループ

- 求められる「先物悪玉論」的思考からの脱却 (PDF) - 日本取引所グループ