付加価値税

付加価値税(ふかかちぜい、英: value-added tax, VAT)または物品サービス税(ぶっぴんサービスぜい、英: goods and services tax, GST)とは、間接消費税の施行手段のひとつとして一般的な手法である。欧州、日本ほか多くの国家で導入されている[2]。付加価値税はフランス大蔵省の官僚モーリス・ローレが1953年に考案した間接税の一種である[3]。

アメリカ以外のすべてのOECD諸国ではVATが導入されている。また、日本の消費税法に基づく消費税も付加価値税に分類される[2]。

付加価値税と消費税の租税体系における関係については、消費税を参照。

例

編集売上税(Sales tax)と異なるところは、VATは多段階課税であることである。

いかなる税も無いケース

編集- たとえば、物品メーカーは製造原材料を$1.00で仕入れる。

- メーカーは小売業者に$1.20で卸す。メーカーは$0.20の利益を手にする。

- 小売業者は消費者に、$1.50で販売する。小売業者は$0.30の利益を手にする。

売上税が存在するケース

編集10%の売上税が存在する場合は以下となる。

- 物品メーカーは製造原材料を$1.00で、最終消費者ではないことを証明した上で仕入れる。

- メーカーは小売業者に$1.20で卸す。メーカーは$0.20の利益を手にする。

- 小売業者は消費者に、税込$1.65($1.50×1.10)で販売する。小売業者は$0.15を納税し、残り$0.30の利益を手にする。

付加価値税が存在するケース

編集10%の付加価値税が存在する場合は以下となる。

- 物品メーカーは製造原材料を 税込$1.10($1.00×1.10)で仕入れる。仕入元は $0.10を納税する。

- メーカーは小売業者に、税込$1.32($1.20×1.10)で卸す。メーカーは $0.02($0.12 - $0.10)を納税し、$0.20 の利益を手にする。

- 小売業者は消費者に、税込$1.65($1.50×1.10)で販売する。小売業者は $0.03($0.15 - $0.12)を納税し、$0.30 の利益を手にする。

※下線部は仕入税額控除である。

仕入税額控除

編集前述の例で示された通り、事業者は仕入において既に課された税額を差し引いた額を納税する(仕入税額控除)。これには『請求書等保存方式』と『インボイス方式』がある[4]。

国際連合の電子データ交換(EDI)規格のUN/EDIFACT(JIS X 7011)にはINVOICメッセージという電子インボイスの仕組みが含まれており、欧州では近年この規格を使ってインボイスの電子化を進めている(Electronic invoices)。

日本ではインボイス方式は導入されていないものの、輸出入における関税のためにインボイスの電子化が行われているため、NACCSのEDI形式に電子インボイスの仕組みが含まれている。その他、日本の自動車業界を中心として使われているEDIネットワークのJNX(Japan automotive Network eXchange)においても、UN/EDIFACTの買掛金明細情報(INVOIC)が使われている[5]。

欧州連合型インボイス方式

編集欧州連合型クレジット・インボイス(インボイス)は以下の特徴を有する。すなわち、仕入税額控除の権利を有し、商取引の情報を1枚の証書で表現する書面及び電子的形式を指す。

- 帳簿に関する付加価値税独自の義務的記載項目はない。

- インボイスの保有が仕入税額控除の前提条件となる。

- インボイス上に税額表示がある場合、納付義務が生じる。

- インボイスに詳細な記載事項が求められる。

- 記載事項に不備のある場合は仕入税額控除の権利が否認される。

インボイスに記載が義務付けられている項目は以下のとおりである[6]。

- 請求書を発行した年月日・請求書を特定するための番号 ・売主の付加価値税番号(VATナンバー)

- 顧客の付加価値税番号・売主及び買主の社名及び住所 ・販売する資産の名称、数量、金額、または役務提供の場合役務提供の範囲

- 資産の譲渡または役務の提供の日付(請求書の発行日と同日で無い場合)または、前受け金を受領した日

- 適用税率、非課税売上及び課税売上の区分、課税標準、単価、値引き額

- 付加価値税額

- 非課税取引やリバースチャージの場合、その根拠条文の引用 他

- 欧州連合型インボイス方式の導入経緯[7]

- インボイスは、古くから国境を越える取引が盛んに行われてきたヨーロッパでは、商取引慣行として定着してきた。欧州連合の前身である欧州共同体において、1960年代後半より仕入税額控除を組み込んだ付加価値税システムを導入される際に、仕入税額を確認するのに最適な書類としてインボイスが利用されるに至った。

- 欧州型インボイス方式のメリット

- 原則的には、流通の中間段階で業者がどれだけ付加価値税を受け渡したかを証明するインボイスは税額の正確性を持つ。

軽減税率

編集軽減税率(VAT relief)については[8]、その基準について一定した見解はないが、国内社会循環性の観点によれば、対象となる生産物・製造物について、その種別ごとに、基盤率(原材的自給性)と関係率(人的活動性)によって評価し、軽減税率すなわち自利率(利益性)を算出する方法があり、これによると、一方でインスタント食品やジャンクフード等の自利率の高いものは、既に価格が抑えられているため軽減税率は及ばず、他方で生鮮品である国内生産物・収穫獲得物等の自利率の低いものには軽減税率は及ぶことになる。なお、自利率の高いものについては、添加物と健康および医療との因果性について一定の評価が補足され国内社会循環性が担保される。

本体価格×(1.0+消費税率-自利率)=税込価格

仮定軽減税率×基盤率×関係率=自利率

基盤率:1.0〜0.1(0.0);国内生産性大〜小(無)、関係率:1.0〜0.1(0.0);物品に関わった国内的企業または団体数大〜小(間接)、自利率:仮定軽減税率〜0.0;自利率無し(政策考慮されうべきもの)〜大(政策考慮されるうべきでないもの)、p.s;国外的なものについては関税撤廃および国外的税制によってゆだねられるべきもの

OECDは食料やエネルギー製品などの品目へ軽減税率を適用することは、これによって最も恩恵を得るのは高所得家計であるため「低所得家計への支援策として劣った手段である」と勧告し、加えてさらに不正機会の発生や、行政コスト・法順守コストの高さを挙げている[9]。

商品販売における方法および手続

編集請求書等への税額票添付による方法のほか、メーカー直販または卸問屋から販売店等への納品時の税額差額の前会計処理による方法がある。前会計処理では、販売店等の会計機器等の変更などの負担回避のため、消費者の購入時および清算時には、同一の税率になるが、軽減税率の物品は、外見上、大規模店舗では軽減税率シール、それ以外の店舗では価格ラベルのマーキングにより区別され、金額については、前もって減額され同一の税率を掛けることで軽減税率に合うようにしている。その他、経理処理の負担軽減および実際の販売品目の区別明確化のため、通常課税品目の請求書等と軽減税率のかかる課税品目の請求書等の記入用紙を別々にする簡易な方法がある。

非課税品目

編集VATは、法律上においては、製造業者や商人が担税指定者となるが、実際には課税分が最終消費者に転嫁されることを前提として、有形(実体を有するもの)・無形の商品やサービス(手数料、施設の利用料、ダウンロード販売のソフトウェアなど、実体を有しないもの)の「ほぼ全て」に課税するものだが、消費に馴染まない物など、以下のように「例外的に」非課税となる商品やサービスも存在する[10]。

少額品目

編集国によっては少額品目にはVATを課税しないことがある[8]。その金額は各国により、デンマークの9米ドルから、オーストラリアの650米ドルまで幅がある[8]。

日本の場合

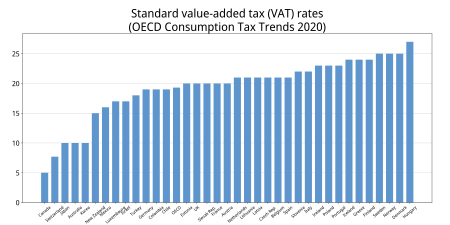

編集各国の一般消費税率

編集VAT(付加価値税)は、世界152カ国で導入されている[11]。下記に各国の付加価値税・売上税の税率と現地での名称を示す。国ごとに課税品目、軽減税率、また制度自体が大きく異なるため、単純に比較できるものではない。従って税率や課税品目の比較だけで税の多寡、規模を比較することはできない。

EU加盟諸国

編集| 国名 | 一般消費税率 | 略称 | 現地での名称 | ||

|---|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | |||

| ベルギー | 21%[12] | 6%[12] | 12%, 6%, 0%[12] | BTW TVA MWSt |

Belasting over de toegevoegde waarde Taxe sur la Valeur Ajoutée Mehrwertsteuer |

| オランダ | 21%[13][14] | 6%[13] | 6%[13] | BTW | Belasting over de toegevoegde waarde |

| ルクセンブルク | 15%[13][15] | 3%[15] | 12%, 9%, 6%, 3%[13] | TVA | Taxe sur la Valeur Ajoutée |

| フランス | 20%[16] | 5.5%(外食は10%)[16] | 10%, 5.5%, 2.1%[16] | TVA | Taxe sur la Valeur Ajoutée |

| イタリア | 21%[17] | 10%, 4%[17] | 10%, 4%[17] | IVA | Imposta sul Valore Aggiunto |

| ドイツ | 19%[16] | 7%[16](飲食店での店内飲食は19%[18]) | 7%[16] | MwSt./USt. | Mehrwertsteuer/Umsatzsteuer |

| デンマーク | 25%[13] | 25%[13] | 0%[13] | moms | Merværdiomsætningsafgift |

| アイルランド | 23%[13] | 0%[13] | 13.5%, 4.8%, 0% | CBL VAT |

Cáin Bhreisluacha Value Added Tax |

| イギリス | 20%[13][16] | 0%(外食、温かいテイクアウト、菓子などは20%[19]) | 5%, 0% | VAT | Value Added Tax |

| ギリシャ | 27%[13] | 13%[20] | 13%, 6.5%[13] | ΦΠΑ | Φόρος Προστιθέμενης Αξίας |

| スペイン | 21%[21] | 10%, 4%[21] | 10%, 4%[21] | IVA | Impuesto sobre el valor añadido |

| ポルトガル[20] | 23% | 6% | 13%, 6% | IVA | Imposto sobre o Valor Acrescentado |

| オーストリア | 20%[22] | 10%[22] | 10%[22] | USt. | Umsatzsteuer |

| フィンランド | 23%[23] | 13%[23] | 13%, 9%[23] | ALV Moms |

Arvonlisävero Mervärdesskatt |

| スウェーデン | 25%[24] | 12%[24] | 12%, 6%, 0%[24] | Moms | Mervärdesskatt |

| エストニア | 20%[13] | 9% | 9%[13] | km | käibemaks |

| ラトビア[20] | 22% | 12% | 12%, 0% | PVN | Pievienotās vērtības nodoklis |

| リトアニア | 21%[20] | 5%[15] | 9%, 5% | PVM | Pridėtinės vertės mokestis |

| ポーランド | 23%[13] | 5% | 8%, 5%[13] | PTU/VAT | Podatek od towarów i usług |

| チェコ | 21%[13] | 15% | 15%[13] | DPH | Daň z přidané hodnoty |

| スロバキア | 20%[13] | 20% | 10%[13] | DPH | Daň z pridanej hodnoty |

| ハンガリー | 27%[13] | 27%, 18% | 18%, 5%[13] | ÁFA | általános forgalmi adó |

| スロベニア | 20%[13] | 10% | 10%[13] | DDV | Davek na dodano vrednost |

| マルタ | 18%[15] | 0%[15] | 5%, 0% | TVM | Taxxa tal-Valur Miżjud |

| キプロス | 15%[15] | 0%[15] | 5%, 0% | ΦΠΑ | Φόρος Προστιθεμένης Αξίας |

| ルーマニア | 24%[20] | 24% | 9%, 5% | TVA | Taxa pe valoarea adăugată |

EUに属さない欧州諸国と地域(NIS諸国を含む)

編集| 国名 | 一般消費税率 | 現地での名称 | ||

|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | ||

| アイスランド | 24.5%[15] | 14%[15] | 7% | VSK:Virðisaukaskattur |

| ノルウェー | 24%[15] | 12%[15] | 14%, 8% | MVA:Merverdiavgift(非公式な略称moms) |

| スイス | 7.6%[15] | 2.4%[15] | 3.6%, 2.4% | MWST:Mehrwertsteuer, TVA:Taxe sur la valeur ajoutée, IVA:Imposta sul valore aggiunto, TPV:Taglia sin la Plivalur |

| ロシア | 18%[25] | 10%[25] | 10%, 0%[25] | НДС NDS:Налог на добавленную стоимость Nalog na dobavlennuyu stoimost |

アジア諸国

編集| 国名(地域) | 一般消費税率 | 現地での名称 | ||

|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | ||

| タイ | 7%[15] | 7%[15] | VAT:Valued Added Tax | |

| シンガポール | 9% | 9% | GST:Goods and Services Tax | |

| インドネシア | 10%[15] | 10%[15] | 5% | PPN:Pajak Pertambahan Nilai |

| フィリピン | 12%[26][27] | 12%[27] | なし[27] | RVAT:RVAT, Reformed Value Added Tax、地元ではKaragdagang Buwisとして知られる |

| 中国 | 13%[28][29] | 13%, 9%[28][30] | 6%[31] | 增值税(拼音: ) |

| 韓国 | 10%[13] | 10% | 0%[13] | VAT:부가세(附加稅, Bugase)、부가가치세(附加價値稅, Bugagachise) |

| 中華民国(台湾) | 5% | 5% | 営業税 | |

| マレーシア | 6% | 6% | GST:Goods and Services Tax | |

| ベトナム | 10% | 5% | 0% | GTGT:Tong cong truoc thue |

| 日本 | 10%[16] | 8%[16] | 8%[注釈 1] | 消費税:consumption tax |

| サウジアラビア | 5% | VAT | ||

北米・中南米諸国

編集| 国名 | 一般消費税率 | 現地での名称 | ||

|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | ||

| カナダ | 5% GST, 12〜15% HST2 | 0% | 4.5%3, 0% | GST:Goods and Services Tax, TPS:Taxe sur les produits et services; HST:Harmonized Sales Tax, TVH:Taxe de vente harmonisée |

| アルゼンチン | 21%[32] | 10.5%[32] | 10.5%, 0%[32] | IVA:Impuesto al Valor Agregado |

Note 2:統一売上税(HST)はいくつかの州で徴収される連邦/州での付加価値税を統合したものである。残りの州では、物品税(GST)は5%の連邦の付加価値税であり、州売上税(PST, 0-10%)がある場合は付加価値税と別に加算され、合計は5-15%となる。詳細はSales taxes in Canada参照。

Note 3:本当の軽減税率ではないが、還付が広く利用でき実質的には4.5%まで税は減る。

アメリカ合衆国

編集アメリカ合衆国の売上税(Sales Tax)の制度においては、連邦政府による課税はない。州政府と地方自治体が、売上税の税率を独自に決定する。納税者が納税する売上税の税率は、州による売上税率と地方自治体による売上税率の合計値となる。

| 州名 | 州による売上税率 | 地方自治体による売上税率 | 現地での名称 | ||

|---|---|---|---|---|---|

| 平均値 | 最低値 | 最高値 | |||

| アラバマ州 | 4%[33] | 4.48%[33] | 0%[33] | 7%[33] | Sales Tax |

| アラスカ州 | None[33] | 1.69%[33] | 0%[33] | 7.5%[33] | Sales Tax |

| カリフォルニア州 | 5.6%[33] | 0.91%[33] | 0.75%[33] | 2.5%[33] | Sales Tax |

| マサチューセッツ州 | 6.25%[33] | None[33] | Sales Tax | ||

| ニューヨーク州 | 4%[33] | 4.48%[33] | 3%[33] | 4.875%[33] | Sales Tax |

| テネシー州 | 7%[33] | 2.44%[33] | 1.5%[33] | 2.75%[33] | Sales Tax |

中東諸国

編集| 国名 | 消費税率 | 現地での名称 | ||

|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | ||

| トルコ | 18%[34] | 1-8%[34] | 1-8%[34] | KDV:Katma değer vergisi |

| イスラエル | 16%[35] | 16%, 0%[35] | 0%[35] | Ma'am:מס ערך מוסף |

このほかペルシャ湾岸の6つの産油国(サウジアラビア、アラブ首長国連邦、カタール、クウェート、バーレーン、オマーン)が2018年に税率5%で導入する予定である[36]。

オセアニア諸国

編集| 国名 | 消費税率 | 現地での名称 | ||

|---|---|---|---|---|

| 標準税率 | 食料品にかかる税率 | 特定品目の軽減税率 | ||

| オーストラリア | 10%[37] | 10%, 0%[37] | 0%[37] | GST:Goods and Services Tax |

| ニュージーランド | 15%[38] | 15%[38] | 0%[38] | GST:Goods and Services Tax |

脚注

編集出典

編集- ^ OECD 2014, Chapt.4.

- ^ a b 鎌倉治子 2008.

- ^ 菊池 威「モーリス・ローレ著『付加価値税論』」『亜細亜大学経濟學紀要』第1巻第12号、1975年、179-189頁、NAID 110004849880。

- ^ “『請求書等保存方式』と『インボイス方式』”. 財務省. 2012年11月16日閲覧。

- ^ 業界標準EDI 〜現状と動向〜 財団法人日本情報処理開発協会 2011年3月

- ^ 「欧州連合型型インボイス制度の現状と課題」

- ^ 「インボイス制度の概要」西山由美『税研2007.1(No.131)』

- ^ a b c d e OECD 2014, Chapt.2.6.

- ^ OECD Economic Surveys: Japan 2015, OECD, (2015-04), Assesment and recommendations, doi:10.1787/eco_surveys-jpn-2015-en, ISBN 9789264232389

- ^ ただし、クレジットカードの利用実績や保険会社の税抜の算定では消費税相当額の控除となっており(購入時の消費税率に相当する額を控除なので)、消費税相当額は差し引かれてしまう場合もありうる。

課税取引・非課税取引 国税局 - ^ [1]

- ^ a b c JETRO 海外ビジネス情報 ベルギー 税制 その他税制

- ^ a b c d e f g h i j k l m n o p q r s t u v w x y z aa OECD 2014, p. 60.

- ^ JETRO Neitherlands

- ^ a b c d e f g h i j k l m n o p q 2004年1月時点のデータ。出典:正井泰夫監修 『今がわかる時代がわかる世界地図 2005年度版』 成美堂出版、2004年12月、ISBN 978-4-415-10117-0、81頁。

- ^ a b c d e f g h i 主要国の付加価値税の概要(2014年1月現在) 財務省(Ministry of Finance Japan)

- ^ a b c 海外ビジネス情報 イタリア その他税制 日本貿易振興機構(JETRO)

- ^ 毎日jp:消費税:「逆進性」課題に 税調専門家委、中間報告 毎日新聞 2010年6月22日 22時17分(最終更新 6月23日 0時29分)[リンク切れ]

- ^ イギリスで付加価値税の標準課税が適用される食品は、酒類、菓子、温かいテイクアウト、ケータリング、ソフトドリンク、ミネラルウォーターなど。HM Revenue & Customs(HMRC): Rates of VAT on different goods and services ただし、酒類には別途、物品税も課せられる。JETRO: 英国 海外ビジネス情報 その他税制

- ^ a b c d e Federation of International Trade Associations : country profiles

- ^ a b c JETRO 海外ビジネス情報 スペイン 関税以外の諸税 付加価値税(VAT)

- ^ a b c JETRO 海外ビジネス情報 オーストリア 税制 その他税制

- ^ a b c フィンランド国税庁 ニュース Change in VAT rates as of 1 July 2010

- ^ a b c 海外ビジネス情報 スウェーデン 付加価値税、物品税 日本貿易振興機構(JETRO)

- ^ a b c JETRO: 海外ビジネス情報 ロシア 税制 その他税制

- ^ AFP BBNews アロヨ大統領 市場を視察 消費税導入を受け - フィリピン

- ^ a b c JETRO 海外ビジネス情報 フィリピン 税制 その他税制

- ^ a b JETRO 海外ビジネス情報 中国 税制 その他税制

- ^ “至诚财经网”. m.baidu.com. 2019年3月30日閲覧。

- ^ “至诚财经网”. m.baidu.com. 2019年3月30日閲覧。

- ^ 輸出販売はゼロ課税。JETRO 海外ビジネス情報 中国 税制 その他税制

- ^ a b c JETRO 海外ビジネス情報 アルゼンチン 税制 その他税制

- ^ a b c d e f g h i j k l m n o p q r s t u v Tax Foundation State and Local Sales Tax Rates Midyear 2013

- ^ a b c JETRO 海外ビジネス情報 トルコ 税制 そのほか税制

- ^ a b c JETRO 海外ビジネス情報 イスラエル 関税制度 関税以外の諸税

- ^ “石油の王国、税導入の実験 経済改革、社会も変化か”. 日本経済新聞朝刊. (2017年3月27日)

- ^ a b c JETRO 海外ビジネス情報 オーストラリア 税制 その他税制

- ^ a b c JETRO 海外ビジネス情報 ニュージーランド 税制 その他税制

注釈

編集- ^ 定期購読の新聞が対象。

参考文献

編集- Consumption Tax Trends 2014 (Report). OECD. 2014. doi:10.1787/ctt-2014-en。

- 鎌倉治子 (October 2008). 諸外国の付加価値税(2008 年版) (Report). 国立国会図書館調査及び立法考査局. NCID BA87703309。

関連項目

編集外部リンク

編集- OECD

- 日本

- 消費税など(消費課税)に関する資料(平成25年5月末現在) - 財務省

- 皆様のご質問に副大臣がお答えします - 財務省

- 消費税 税目別に調べる - 国税庁

- 消費税 タックスアンサー - 国税庁

- 今後の経済財政動向等についての集中点検会合 - 内閣府

- 消費税転嫁対策コーナー - 公正取引委員会